Xin chào các bạn, Tôi Thái Sơn đây.

Trong bài viết ngày hôm nay tôi sẽ chia sẻ với các bạn về chủ đề " CHI PHÍ TIỀN THUÊ NHÀ VÀ TRANG PHỤC CHO NHÂN VIÊN " đây là 1 vấn đề thường xuyên hay gặp tại những doanh nghiệp mà nhiều bạn kế toán mới chúng ta chưa biết cách xử lý như thế nào?

Nào chúng ta cùng tìm hiểu nhé !

Phần I: Tiền thuê nhà hỗ trợ cho người lao động?

- Có bạn inbox cho tôi hỏi về vấn đề tiền thuê nhà hỗ trợ cho người lao động? . Tôi thấy đây cũng là 1 chủ đề rất hay nên hôm nay chia sẻ để mọi người cùng biết. Chúng ta cùng đến với câu hỏi của bạn đó .

- Doanh nghiệp hỗ trợ tiền nhà cho người lao động,Khoản phụ cấp tiền nhà này, có được tính vào chi phí được trừ khi quyết toán thuế TNDN hay không anh?

- Khoản phụ cấp này có bị tính thuế TNCN không anh?

- Điều kiện để được tính chi phí hợp lý và quyết toán thuế TNCN có được trừ không?

- Vấn đề 01. Thuế Thu nhập doanh nghiệp

- Căn cứ: Điều 4 Thông tư 96/2015/TT-BTC sửa đổi, bổ sung Điều 6, Thông tư 78/2014/TT-BTC quy định như sau:“Trường hợp doanh nghiệp ký hợp đồng lao động với người lao động trong đó có ghi khoản chi về tiền nhà do doanh nghiệp trả cho người lao động, khoản chi trả này có tính chất tiền lương, tiền công và có đầy đủ hoá đơn, chứng từ theo quy định thì được tính vào chi phí được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp.”

- Theo đó: Về Thuế TNDN:Chi phí thuê nhà cho người lao động nếu đáp ứng được đầy đủ hồ sơ chứng từ… được tính vào chi phí được trừ nếu được ghi cụ thể:

- Hợp đồng lao động

- Thoả ước lao động tập thể

- Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn

- Quy chế thưởng do Chủ tịch Hội đồng quản trị, Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của Công ty, Tổng công ty.

- Vấn đề 02. Thuế GTGT

- Căn cứ: Tại Khoản 4, Điều 7 Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính và Căn cứ: Điều 14, khoản 15 Thông tư 219/2013/TT-BTC quy định về nguyên tắc khấu trừ thuế GTGT có quy định :“15. Cơ sở kinh doanh không được tính khấu trừ thuế GTGT đầu vào đối với trường hợp:

- Hoá đơn GTGT sử dụng không đúng quy định của pháp luật như: hóa đơn GTGT không ghi thuế GTGT (trừ trường hợp đặc thù được dùng hoá đơn GTGT ghi giá thanh toán là giá đã có thuế GTGT)

- Hoá đơn không ghi hoặc ghi không đúng một trong các chỉ tiêu như tên, địa chỉ, mã số thuế của người bán nên không xác định được người bán

- Hoá đơn không ghi hoặc ghi không đúng một trong các chỉ tiêu như tên, địa chỉ, mã số thuế của người mua nên không xác định được người mua (trừ trường hợp hướng dẫn tại khoản 12 Điều này)

- *Theo đó:– Nếu hóa đơn hợp lý hợp lệ và hợp pháp và phục vụ sản xuất kinh doanh thì được khấu trừ thuế GTGT– Chứng từ đầy đủ và hồ sơ thanh toán và kê khai đầy đủ

- Vấn đề 03. Thuế thu nhập cá nhân

- Căn cứ: Điều 11, Khoản 2 Thông tư 92/2015/TT-BTC sửa đổi, bổ sung tiết đ.1 điểm đ khoản 2 Điều 2,Thông tư 111/2013/TT-BTC như sau:“Khoản tiền thuê nhà,điện nước và các dịch vụ kèm theo (nếu có) đối với nhà ở do đơn vị sử dụng lao động trả hộ tính vào thu nhập chịu thuế theo số thực tế trả hộ nhưng không vượt quá 15% tổng thu nhập chịu thuế phát sinh(chưa bao gồm tiền thuê nhà) tại đơn vị không phân biệt nơi trả thu nhập.”

- Theo đó:– Khoản chi phí tiền thuê nhà mà đơn vị sử dụng lao động trả hộ cho người lao động không vượt quá 15% tổng thu nhập chịu thuế (chưa bao gồm tiền thuê nhà) sẽ được tính vào thu nhập chịu thuế. Có nghĩa là tiền thuê nhà bằng 15% tổng thu nhập chịu thuế (chưa bao gồm tiền thuê nhà) sẽ phải tính vào thu nhập chịu thuế. Phần còn lại của khoản tiền thuê nhà do người sử dụng lao động trả hộ sẽ không phải tính vào thu nhập chịu thuế.

- Doanh nghiệp được đưa chi phí thuê nhà vào chi phí hợp lệ

- Nhân viên được chi trả tiền thuê nhà sẽ giảm thu nhập chịu thuế TNCN nếu tiền thuê nhà thực tế chi trả >15% tổng thu nhập chịu thuế TNCN

- Doanh nghiệp không đứng tên ký hợp đồng với chủ nhà

- Tiền thuê nhà như là khoảng phụ cấp theo tiền lương phải quy định trong hợp đồng lao động , quy chế tài chính...thì được tính vào chi phí hợp lệ

- Nhân viên hưởng lợi ích như 1 khoản phụ cấp theo tiền lương quy định trong hợp đồng lao động nhưng phải đưa toàn bộ vào thu nhập chịu thuế khi tính thuế TNCN.

Phần II: Ví dụ minh họa ?

- Kế toán xây dựng có thu nhập phát sinh trong 1 tháng như sau

- Lương cơ bản: 3,318,000đ

- Phụ cấp chức vụ: 1,500,000

- Phụ cấp thâm niên: 1,000,000

- Phụ cấp hiệu suất làm việc: 2,000,000đ

- Phụ cấp thuê nhà: 5,000,000đ

- Phụ cấp cơm trưa: 680,000đ/ tháng

- Phụ cấp trang phục: 416,000đ/ tháng

- Tổng thu nhập: 13,914,000đ

- Như vậy:Tổng thu nhập chịu thuế TNCN(chưa bao gồm tiền thuê nhà) = 13.914.000 – 5.000.000 – (680.000 + 416.000) = 7.818.000 đồngTiền thuê nhà = 15% x 7.818.000 = 1.172.700 đồng

- Vậy tổng thu nhập chịu thuế (bao gồm tiền thuê nhà) = 7.818.000 + 1.172.700 = 8.990.700 đồng

- Do đó, số tiền thuê nhà do công ty trả thay tính vào thu nhập chịu thuế TNCN là 1.172.700 đồng

- Phần còn lại (5.000.000 - 1.172.700 = 3.827.300 đồng) sẽ không phải tính vào thu nhập chịu thuế TNCN.

- Trong trường hợp này thì anh Nguyễn Văn A không phải nộp thuế thu nhập cá nhân vì chưa đến mức phải nộp thuế TNCN

Phần III: Chi trang phục cho nhân viên

- Nhân tiện đây tôi cũng giải đáp luôn 1 số câu hỏi các bạn đã gửi cho tôi.

- Chi trang phục: theo luật thuế TNCN và luật thuế TNDN căn cứ văn bản pháp lý nào?

- Các hình thức chi phụ cấp trang phục gồm mấy loại?

- Vấn đề 01. Thuế Thu nhập doanh nghiệp

- Căn cứ: Theo điều 4 Thông tư 96/2015/TT-BTC sửa đổi bổ sung Điểm 2.6 khoản 2 điều 6 Thông tư 78/2014/TT-BTC ( có hiệu lực thi hành từ quyết toán năm 2015) quy định những khỏan chi không được tính vào chi phí được trừ, trong đó có:“2.7. Phần chi trang phục bằng hiện vật cho người lao động không có hóa đơn, chứng từ. Phần chi trang phục bằng tiền cho người lao động vượt quá 05 (năm) triệu đồng/người/năm.

- Theo đó: Trường hợp doanh nghiệp có chi trang phục cả bằng tiền và hiện vật cho người lao động để được tính vào chi phí được trừ thì mức chi tối đa đối với chi bằng tiền không vượt quá 05 (năm) triệu đồng/người/năm, bằng hiện vật phải có hóa đơn, chứng từ. khác trước kia tổng chi trang phục cả bằng tiền và hiện vật cho người lao động thì mức chi tối đa để tính vào chi phí được trừ khi xác định thu nhập chịu thuế không vượt quá 05 (năm) triệu đồng/người/năm.

Tiền thuê nhà cho nhân viên

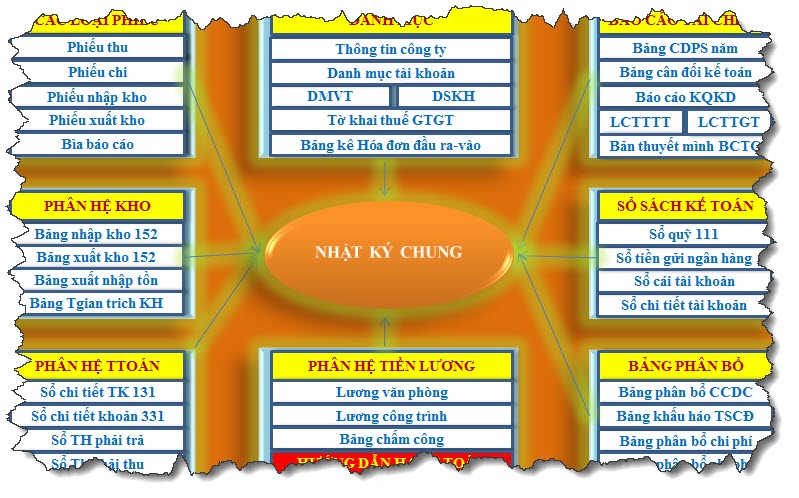

BỘ VIDEO KẾ TOÁN EXCEL MIỄN PHÍ

Bộ video hướng dẫn chi tiết việc lập file Báo cáo tài chính trên phần mềm Excel . Chi Tiết - Đơn Giản - Dễ Làm

- Vấn đề 02. Về thuế TNCN

- Theo đó về Thuế TNCN:

- Theo điểm b.2.1 khoản b điều 8 Thông tư 111/2013/TT-BTC về những khoản chi phí hợp lý được trừ khi xác định thu nhập từ kinh doanh và tiền lương tiền công có quy định:“Đối với tiền trang phục trả cho người lao động không vượt quá 5.000.000 đồng/người/năm. Trường hợp chi trang phục cả bằng tiền và hiện vật cho người lao động thì mức chi tối đa để tính vào chi phí được trừ khi xác định thu nhập chịu thuế không vượt quá 5.000.000 đồng/người/năm. Đối với những ngành kinh doanh có tính chất đặc thù thì chi phí này được thực hiện theo quy định của Bộ Tài chính. “

- Vấn đề 03. Các hình thức chi phụ cấp trang phục nhân viên

- Về Thuế TNDN: Chi trang phù là chi phí hợp lý nếu đáp ứng được đầy đủ hồ sơ chứng từ… được tính vào chi phí được trừ nếu quy định cụ thể trong các văn bản sau: Hợp đồng lao động; Thoả ước lao động tập thể; Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn; Quy chế thưởng do Chủ tịch Hội đồng quản trị, Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của Công ty, Tổng công ty.

- Do đó: hồ sơ cơ bản cần có sau

- Quyết định chi trang phục+

- Quy chế tài chính: Qua các lần thanh tra kiểm tra thuế nếu mức chi bằng tiền phụ cấp nhân viên thuộc 06 tháng đầu năm thì phụ cấp nguyên năm, 06 tháng cuối năm phụ cấp 1/2+

- Danh sách nhân viên nhận tiền hoặc hiện vật có ký tác xác nhận+

- Hóa đơn tài chính+

- Phiếu chi hoặc Ủy nhiệm chi nếu chuyển khoản qua ngân hàng

Nơi chia sẻ kinh nghiệm kế toán xây dựng

P/S: Nếu bạn chưa có thời gian thực hành theo những kiến thức này, đừng quên share về tường facebook để lưu lại kiến thức này và học kế toán xây dựng online khi cần nhé.

- Xem thêm: Đau đầu với thuế nhà thầu

- Xem thêm: Mẹo xử lý TSCĐ có trước khi thành lập DN